Az interneten, újságokban és a TV-ben egyre többet találkozunk a THM és az EBKM kifejezésekkel. De mit is jelentenek ezek a rövidítések?

A THM (Teljes Hiteldíj Mutató) hiteleknél került bevezetésre, ami egy mutatószám. Ahogy a megnevezésből is kitűnik a hitel után összes fizetendő díjat (úgymint ügyleti kamatot, díjat, jutalékot), továbbá a kölcsönhöz tartozó szolgáltatások költségeit tartalmazza.

A szolgáltatások esetében az előre ismert díjak kerülnek felszámításra, ezek legtöbbször az értékbecslés költsége, helyszíni szemle, Földhivatal részére fizetendő eljárási díjak, valamint a bankszámla és biztosítási díj.

A THM számításánál nem vehető figyelembe: A futamidő hosszabbítás költségét, késedelmi kamatot, közjegyzői költséget és rendelkezésre tartási jutalékot.

A THM esetében további előírás (a fair banki szabályok szerint), hogy hitelkártya és folyószáma hitelkeret esetében a maximális THM nem lehet magasabb, mint a jegybanki alapkamat 39 százalékponttal növelt mértéke. (Jelenleg 0,90+39, azaz 39,90%). A személyi kölcsönök és jelzáloghitelek esetében a maximális THM nem lehet magasabb, mint a jegybanki alapkamat 24 százalékponttal növelt mértéke. (Jelenleg 0,90+24, azaz 24,90%).

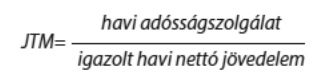

A JTM (Jövedelemarányos Törlesztőrészlet Mutató) 2015. január 1-től alkalmazzák. A mutatószám lényege, az ügyfelek rendszeres, legális jövedelmének meghatározott arányban korlátozza az új hitel felvételekor maximálisan vállalható törlesztési terheket. Ez a lakosságnak, a hitelintézetnek és az államnak is érdeke. Ugyanis az ügyfél nem "úszik el" az adósságban, a bankok kevesebb bedőlt hitellel fognak rendelkezni, mivel van egy határ, ami után már egyik ügyfél sem kaphat kölcsönt. Ez ellenőrzésre kerül bírálat során a KHR (Központi Hitelinformációs Rendszer) adatbázison keresztül, itt minden hitel nyilvántartásra kerül. Az állam részéről is előnyös, mert csak igazolt (pl.: NAV vagy munkáltatói igazolás) jövedelem számítható be. így aki hitelt szeretne felvenni be kell jelentenie a jövedelmét.

A JTM a következő képlet alapján számítható ki:

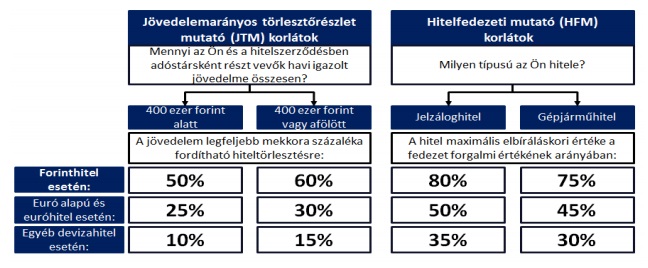

A JTM korlátokat a következő ábra tartalmazza:

Az EBKM (Egységes betéti kamatmutató) célja az egyes hitelintézeti betéti termékeket össze tudjuk hasonlítani. Miért van rá szükségünk? A betétre nem csak kamat jár, hanem a kezeléséért a hitelintézetek különböző díjakat, jutalékokat is felszámolhat. Ezek csökkentik a betét hozamát, azaz kisebb lesz a kamat mértéke. A mutató nem tökéletes, ugyanis nem tartalmaz készpénzfelvételi költség mértékét vagy az utalás költségét, sem a kamatadó mértékét. Azonban egy valósabb képet mutat a betétek összehasonlításához az ügyfelek részére.